Kupujesz polisę na życie, chcesz aby w razie czego twoi bliscy mieli zabezpieczony byt. Tymczasem może okazać się, że w umowie jest zapis lub kruczek prawny, który pozwoli firmie odmówić wypłaty świadczeń.

Wśród najczęstszych powodów odmowy wypłaty odszkodowania jest fakt, że śmierć klienta została spowodowana chorobą, która wystąpiła jeszcze przed zawarciem umowy ubezpieczeniowej, nawet jeśli klient o niej nie wiedział. Można się także spotkać z sytuacją, że towarzystwo nie wypłaci świadczenia, jeśli śmierć lub inwalidztwo ubezpieczonego spowodowane zostało zawałem serca, wylewem krwi, innymi nagłymi chorobami, albo nastąpiło po okresie 90 dni od zajścia nieszczęśliwego wypadku.

FURTKI I WYTRYCHY

Niemal każde towarzystwo ubezpieczeniowe odmówi wypłaty odszkodowania, gdy do utraty życia lub zdrowia doszło podczas uprawiania sportu wyczynowego, ale także górskiej wspinaczki, nurkowania, pływania, uprawiana sportów motorowych, spadochroniarstwa, itd. Wiele z tych zapisów stwarza szerokie pole do interpretacji, tym samym firmy ubezpieczeniowe tworzą sobie większe możliwości odmowy wypłaty świadczeń. Towarzystwo zawsze może także powołać się na „rażące zaniedbanie”, „nienależytą staranność” ze strony klienta. Są to pojęcia tak mało precyzyjne, że niemal wszystko można pod nie podciągnąć.

Mało tego, większość z nas uważa, iż np. utrata nóg to oczywiste „trwałe inwalidztwo” i świadczenie ubezpieczeniowe otrzymamy od razu, natomiast towarzystwo ubezpieczeniowe często zastrzega sobie, iż wypłaci świadczenie dopiero, gdy po 180 bądź 360 dniach potwierdzimy, że „kalectwo” dalej trwa…

ZGINĄŁ CZY ZAGINĄŁ?

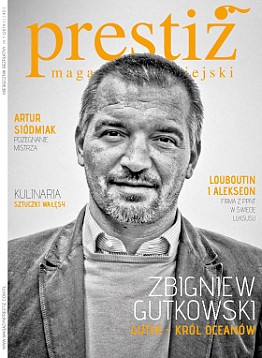

- To nie koniec odstępstw, poważny problem pojawia się, kiedy ubezpieczona osoba jest marynarzem i zdarzenie ubezpieczeniowe powstaje w wyniku utonięcia - mówi Łukasz Józefowicz, Partner w Phinance S.A. – W takim wypadku nie jesteśmy w stanie przedstawić ubezpieczycielowi aktu zgonu, a jedynie akt zaginięcia, który nie kwalifikuje osoby uposażonej do wypłaty ubezpieczenia. W zaistniałej sytuacji niejednokrotnie rodziny zaginionych osób pozostają bez środków do życia - dodaje ekspert.

Oczywiście możemy uniknąć takiego zdarzenia znając procedury, które należy w takiej sytuacji zastosować, ale niestety bez pomocy profesjonalnej firmy doradztwa finansowego w starciu z ubezpieczycielem jesteśmy praktycznie bez szans.

Ubezpieczenie na życie to jedno, ale przy okazji nie można też nie wspomnieć o ubezpieczeniu od niezdolności do pracy. Ubezpieczyciel natomiast patrzy na to trochę inaczej i tak piłkarz, który traci nogę w wypadku samochodowym może przecież zostać informatykiem. To kolejna rzecz, na którą musimy zwracać szczególną uwagę i nauczyć się odróżniać „niezdolność do pracy” od „niezdolności do wykonywania zawodu”. To drugie w szczególności tyczy się lekarzy, aktorów, czy sportowców.

OGIEŃ I WODA

Kruczków prawnych nie brakuje również w ubezpieczeniach majątkowych. Podstawowym zakresem ubezpieczenia w polisach mieszkaniowych jest ubezpieczanie od ognia, pożaru i innych zdarzeń losowych. Ale te „inne zdarzenia losowe” nie są zawsze takie same. Czy wiesz, że to nie zawsze ogień wyrządza największe szkody podczas pożaru?

Równie niszczycielska potrafi być akcja ratownicza, dym, sadza, a ubezpieczyciele nie zawsze włączają te ryzyka do pakietu standardowego. Czasami trzeba wykupić tego typu ochronę jako opcję dodatkową, a czasami taka opcja nie została w ogóle przewidziana. Tym samym gdy podczas „pożaru” śmietnika w przedpokoju gaśnicą zalewamy telewizor, kino domowe i sprzęt audio ubezpieczenie może pokryć tylko śladowe szkody związane z pierwszym zdarzeniem…

POWÓDŹ CZY ZALANIE?

Huragan huraganowi nierówny - jego niszczycielska siła musi wynosić od 17,5 aż do 25 m/s i wyrządzać masowe szkody, by towarzystwo ubezpieczeniowe uznało nasze roszczenie. Zalanie, podobnie jak w przypadku huraganu, nie zawsze oznacza to samo.

Sprawdźmy, czy nasz ubezpieczyciel w przypadku opadów atmosferycznych zwraca uwagę na zakres ochrony: czy chodzi tylko o tak zwany deszcz nawalny, czy również topniejące zwały śniegu, zalanie przez okienka piwniczne, itp. Warto także wiedzieć, że powódź nie jest rozpatrywana jako zalanie, tylko oddzielne ryzyko i to rzadko włączane do standardowego pakietu ubezpieczyciela.

Podobna zasada panuje przy uderzeniu pioruna – nie łudźmy się, że uzyskamy odszkodowanie, gdy w okolicy była burza, a nam spalił się komputer. Tutaj przewiduje się pokrycie strat wyłącznie za bezpośrednie oddziaływanie wyładowania elektrycznego na ubezpieczony przedmiot (czyli gdy piorun uderzy bezpośrednio na przykład w nasz dom). Aby chronić sprzęt elektroniczny, koniecznie uwzględnijmy ryzyko przepięcia.

GRAFITTI TO NIE WANDALIZM

Osoby mieszkające w domkach jednorodzinnych powinny zastanowić się, czy w ich polisie uwzględniono ryzyko upadku drzewa. Wiele towarzystw oferuje opcję ubezpieczenia od wandalizmu czy dewastacji, jednak – jak można się przekonać – mało który ubezpieczyciel chce zwrócić nam koszty usuwania graffiti, które notabene jest najczęstszą spotykaną formą „wandalizmu” w rozumieniu prawnym.

Zawierając ubezpieczenie trzeba pamiętać o kilku zasadach, które mogą mieć decydujące znaczenie w przypadku sporu z ubezpieczycielem. Przede wszystkim zbieraj wszystkie rachunki, dokumentuj posiadany majątek, zgłaszaj ubezpieczycielowi wszystkie bardziej kosztowne przedmioty, które zakupiłeś już podczas trwania umowy ubezpieczeniowej. Zabezpieczaj też sprzęty, drzwi, okna, utrzymuj w dobrym stanie rynny, dach, komin, nie zapomnij o aktualnym przeglądzie technicznym. Inaczej towarzystwo będzie próbowało udowodnić ci, że szkoda powstała na skutek niewłaściwego użytkowania bądź twojego zaniedbania. Zwróć uwagę na wyłączenia – jak drobiazgowo wymieniane są wszystkie wymogi dotyczące stanu technicznego twojego domu.

POMOC POD RĘKĄ

Pamiętaj też o tym, że wszystkie firmy ubezpieczeniowe zarabiają kiedy zachodzi konkretna sytuacja, a mianowicie, gdy klient płaci składki, a towarzystwo nie wypłaca ubezpieczenia. Niestety ta prawda jest filarem systemu ubezpieczeniowego na świecie i przeciętny obywatel nie jest w stanie się temu przeciwstawić. Dlatego trzeba minimalizować ryzyko, a pomóc może w tym profesjonalna firma doradztwa finansowego.

- Nie sztuką jest w dzisiejszych czasach zawrzeć polisę, można to nawet zrobić przez internet, nie czytając ogólnych warunków umowy. Doradca natomiast potrzebny jest do tego żeby dobrać produkt skonstruowany tak, aby maksymalnie uchronić klienta przed wszelkimi wyłączeniami i zapewnić ochronę, która faktycznie zabezpieczy w 100 % jego rodzinę czy mienie od skutków nieszczęśliwych wypadków, które przecież codziennie mogą przydarzyć się każdemu z nas – mówi Adrian Olszewski, Kierownik Oddziału w Phinance S.A.